残酷!在澳洲,有房和没房晚年差距这么大!

残酷!在澳洲,有房和没房晚年差距这么大!

前 言

澳大利亚财长吉姆·查尔默斯发布的第六份代际报告(IGR)揭示,未来40年内澳大利亚人口将增至4000多万,预期寿命将延长,但生活水平可能下降。

上周四发布的这份报告囊括人口、生产力和支出趋势。

报告预测到2060-2061年,澳大利亚人口将达到3980万,甚至在2063年时超过4000万。

此外,报告指出,预计到2062-63年,澳大利亚人的预期寿命将进一步延长,男性预期寿命将达到87岁,女性则将达到89.5岁。

残酷!在澳洲,有房和没房晚年差距这么大!

前 言

澳大利亚财长吉姆·查尔默斯发布的第六份代际报告(IGR)揭示,未来40年内澳大利亚人口将增至4000多万,预期寿命将延长,但生活水平可能下降。

上周四发布的这份报告囊括人口、生产力和支出趋势。

报告预测到2060-2061年,澳大利亚人口将达到3980万,甚至在2063年时超过4000万。

此外,报告指出,预计到2062-63年,澳大利亚人的预期寿命将进一步延长,男性预期寿命将达到87岁,女性则将达到89.5岁。

65岁以上的人口数量将翻一番,而85岁以上的人口数量将增加两倍。

这将导致政府在老年护理和支持服务方面的开支增加,从而带来长期的经济挑战。

对于很多华人来说,澳洲是一个养老的圣地。

但是,即便是在澳洲这样的高福利、养老圣地,一个现实问题摆在面前:

“并不是所有人,都能安享一个舒适的晚年,并且,实现这个目标,难度越来越大了。”

归根结底,核心的问题,都是关于缺钱。

退休有房没房,差距太大

人口老龄化是经济的一个定时炸弹。

因为,这会关系到政府“缺钱”,来支持高福利。

在英美等老牌发达国家,人口老龄化的问题比较严重。即便在快速发展的新兴经济体,这也已经是一个不小的问题。

-澳洲168-

在澳洲,人口老龄化是不是问题?

虽然近些年,澳洲人口增长比较快,并且大量移民的人口结构较年轻,但是,老年化的问题也比较厉害。

按照联合国修订后的指导意见,65岁以上算老年人,老年人在总人口中占比超过7%就算人口老龄化。

毫无疑问,在未来的几十年中,澳洲也会面临这个问题!

从经济层面而言,人口老龄化是会造成问题的,主要表现在:每个劳动力与所需负担的老人之间的一个比例。

在上个世纪70年代,这个比例大概是7.5:1左右,也就是7.5个壮劳动力负担1个老人。

到了最近的一次,大概是四十年的跨度来说,这个数字已经降到4.5:1。

根据预测,这个数字在未来20年内,就是2040年或者2040年之后,可能进一步降到2.7:1,不到3:1。

换句话说,平均三个工作的人需要供养一个老人。

换句话说,在人口老龄化成为趋势的情况下,个人想要安享一个舒适的晚年,不能完全依靠一个高福利的宏观环境。

在高福利社会中,虽然可以避免晚景惨淡,但肯定称不上“舒适”,或者“体面”,更谈不上“品质”。

那么,在澳洲,多少钱才能安享一个舒适的退休生活?

在回答之前,有一个重要的风水岭——房产。

在澳大利亚,很少有退休的房主陷入贫困。

然而,大多数退休无房的租客却备受贫困的困扰。

2017/18财年,澳大利亚统计局发现,有房家庭(其中至少一个居住者为65岁以上)的净资产中位数为960,000澳元,仍在还房贷的类似家庭净资产中位数为934,900澳元。与之形成鲜明对比的是,类似租房家庭的中位数仅为40,800澳元。

换言之,有房的退休家庭所拥有的财富是租房退休家庭财富的20多倍。

不仅如此,退休后有房没房的差距非常大。

至少得有一套房

虽然澳大利亚被誉为“养老天堂”,但那是有前提条件的。

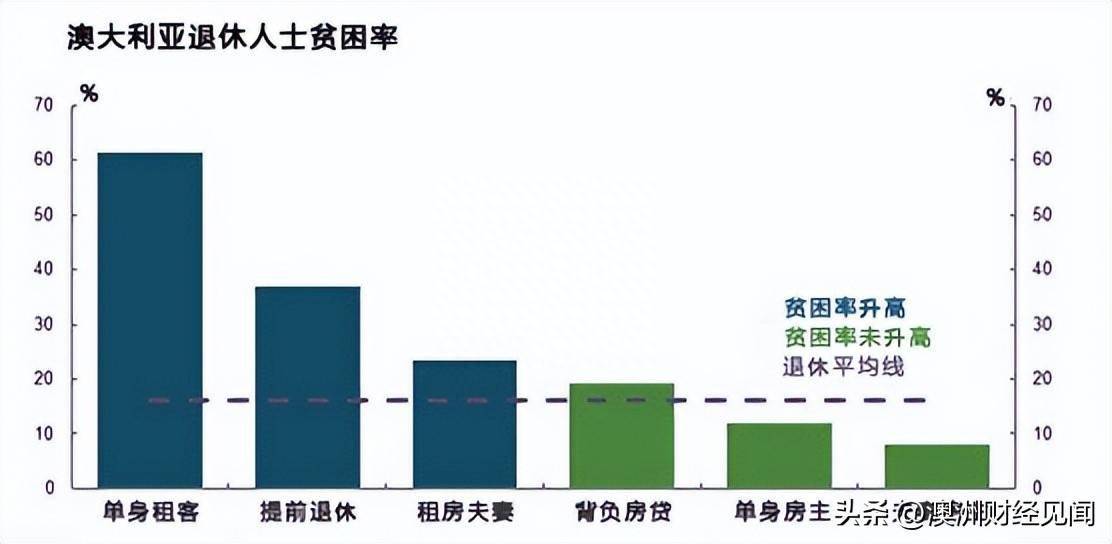

澳大利亚统计局的数据发现,在退休人士贫困率中,单身租客最高,达到了60%以上。

有房且背负房贷的退休家庭,贫困率大概在20%左右,有房且没有贷款的退休家庭最低,不足10%。

SCA的研究也表明,靠养老基金作为主要退休收入的模式,并不适合那些退休后仍需要租房居住的人。

尤其是最近一年多,澳洲几乎所有城市的租房都处于供应不足的状态,租金要价在截止到今年3月份的一年内暴涨了9.4%,是最近50年来增长幅度最大的一年。

而显然,政府福利中的租金补助涨幅远远低于实际的租金涨幅!

截至目前,澳大利亚约有76%的退休人士属于有房一族,12%的退休人士租房居住,另有11%的退休人士则居住在无需交租的房产中(与家人同住等)。

在退休前,至少得有一套自住房,且已经偿还完所有贷款,真的很有必要!

养老基金VS以房养老

如果你经常关注澳洲新闻就会,就会时常听到这样的报道,澳洲小伙XXX或者年轻小女孩XXX通过在打工时省下的钱买房,结果越买越多。通过10年的积攒坐拥几十套房,通过出租,每年可净赚45.2万澳元,刚30岁出头就已经开始享受美好的退休生活。

其实,相对于需要费心打理的养老基金,大部分澳洲华人可能更倾向于以房养老。

那么,要过上舒适的退休生活,需要拥有多少房产呢?

有澳洲房产投资专家算过一笔账,只靠一套房产的租金养老显然是不够的,因为租金收入的很大一部分会被用于维修、保险、交税和物业管理费。

如果想赚到每年10万澳元的租金收入,至少需要约250万澳元的房产。如果以一套房产平均65万澳元的价格,需要持有五至六套无抵押贷款的房产。

当然,如果你只持有一套投资房,也可以选择卖掉房产,将钱放入养老基金中。以如今房产市场的价位来看,能轻松实现100万养老基金储蓄的梦想。

此外,“反向贷款抵押”也是澳洲人实现以房养老的一种方式。简单地讲,就是将房屋抵押给金融机构,提前支用该房屋的销售款。

确实,对于热衷于买房的华人来讲,如果有一定的现金流、还款能力和投资眼光,以房养老的确是一种不错的选择。

不过,笔者还是要奉劝各位,除了房产外,也不要忽视打理自己的养老基金。

实际上,不少澳洲本地的高净值人士和高级白领,对养老基金都颇为“痴迷”。

具有资产保护、减税、免税等功能的养老基金其实也是一种颇为独特的投资。

比如每周从税前工资中为养老基金设置额外的供款,不仅可以获得税收减免,并且随着长时间的积累和复利效应,也极有可能实现100万澳元的养老储蓄目标。

澳大利亚人住房拥有率急剧下降

然而现实问题是,年轻澳大利亚人的住房拥有率正在急剧下降!

“从 1981 年到 2021 年,30 至 34 岁人群的住房拥有率下降了 18 个百分点,25 至 29 岁人群的住房拥有率下降了 17 个百分点。”

“接近退休年龄的人的住房拥有率下降幅度较小,1981年至2021年间,60岁至64岁的人的住房拥有率下降了近3个百分点”。

根据 AMP Capital 首席经济学家 Shane Oliver 和人口统计学家 Bernard Salt 最近的联合分析,1966 年,73% 的澳大利亚人直接拥有房屋或通过贷款拥有房子,但现在这一数字已降至 63%。

真实的情况实际上比描述的还要糟糕。

首先,澳大利亚人越来越多地挤进高层公寓和奶奶房,这是2021年人口普查中增长最快的居住类型。

因此,与前几代人相比,许多业主的住房类型和质量都有所恶化。

其次,无需贷款而直接拥有房屋的澳大利亚人比例已从 1996 年的 41% 下降到 2021 年的 31%。

第三,根据经合组织的住房数据库,澳大利亚在直接房产所有权方面远远落后于经合组织的平均水平。

最后,澳大利亚首次购房者的中位年龄在过去十年中上升了十多岁,从 2002 年的 24 岁上升到 2022 年的 34 岁。

联邦政府的移民政策将继续导致未来澳洲人住房拥有率的下降。

最新的报告预计,在创纪录的海外净移民水平的推动下,澳大利亚人口将在截至 2062-63 年的 40 年间增加 1,420 万人。

预计 40 年内将增加 1,420 万人口,相当于悉尼、墨尔本、布里斯班和阿德莱德人口的总和。

几乎没有什么政策比每年迫使澳大利亚人与数十万新移民竞争住房对寻求居住地的伤害更大了!

结语

归根结底,养老问题,在很大程度上,是成本的问题。

成本问题,核心还是缺钱的问题。

这就是残酷的现实,即使在被誉为“养老天堂”的澳大利亚也没法避免。

尤其是澳大利亚进入“大移民”时代,全世界的人都会涌入!如何及早、更理性的规划,去创造财富才能解决养老的根本问题。

因此,住房不再仅仅是居住的地方,而是成为了家庭财富的重要组成部分。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。